Взгляд в будущее при помощи многофакторной модели

Анастасия Неприна

Регрессионный анализ – статистический метод исследования влияния одной или нескольких независимых переменных на зависимую переменную Y. Данный вид анализа широко используется на сегодняшний день. В данной статье мы рассмотрим применение регрессионного анализа в инструментах «Форсайт. Аналитической платформы» на примере финансовых рынков.

Одна из основных задач анализа финансовых рынков – нахождение финансовых инструментов, которые помогут увеличить вложения или хотя бы сохранить их. Игроки пытаются разнообразными способами предвидеть будущее и спрогнозировать дальнейшую динамику рынков.

При анализе финансового рынка будем применять многофакторную регрессионную модель. В ней используются многочисленные факторы для объяснения рыночных явлений и (или) равновесных цен на активы. Многофакторную регрессионную модель можно использовать для прогнозирования поведения ценных бумаг. Для этого сравнивают два или более фактора и затем анализируют взаимосвязь между этими факторами и полученным результатом.

Преимущества данного подхода:

- Способность применения в условиях ограниченной информации о предприятии.

- Возможность выбирать различные факторы для построения прогнозной модели.

- Модели не ограничиваются чисто историческим анализом.

- Модель может быть построена с использованием методов, которые могут противостоять выбросам в данных активов.

- По мере изменения экономики и характеристик отдельных эмитентов модели с несколькими факторами адаптируются к изменениям характеристик активов.

Недостатки многофакторной модели:

- Модель не может предсказать цену с вероятностью 100%.

- При построении модели проблематично оценить, какие факторы необходимо включить в модель. Полный перебор будет занимать большое количество времени.

- Модель упрощает многие проблемы реального положения рынка, так как очень часто переменные не имеют линейной зависимости.

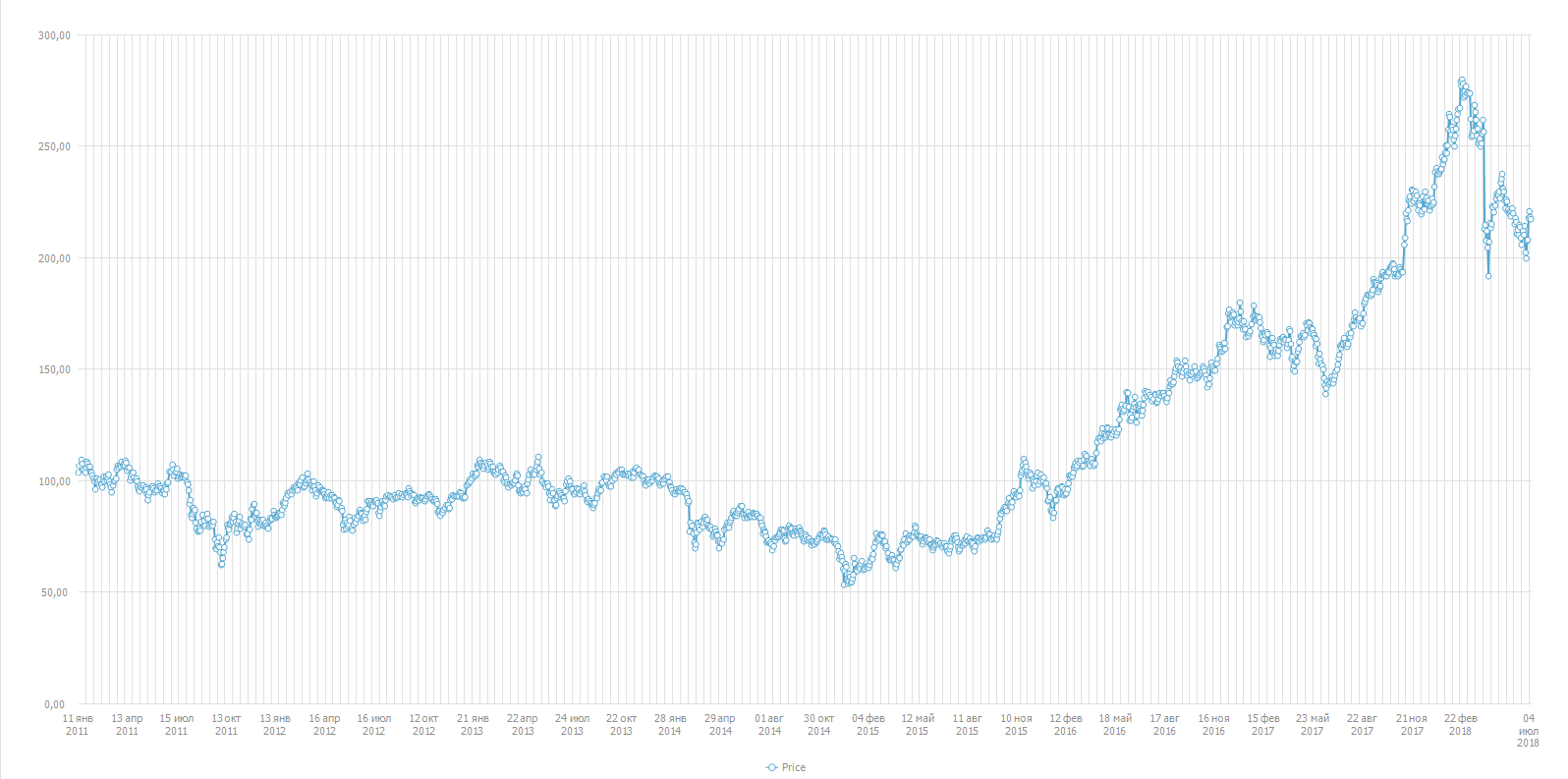

Основные данные для анализа алгоритмов моделей прогнозирования представляют собой акции компании ПАО «Сбербанк». Данные о цене акции были собраны с открытого сайта провайдера финансовой информации Investing.com за период с января 2011 года по настоящее время.

Исходные данные представляют собой наблюдения во времени цены закрытия акции в долларах США:

Для построения многофакторной модели в качестве примера было выбрано четыре макроэкономических показателя:

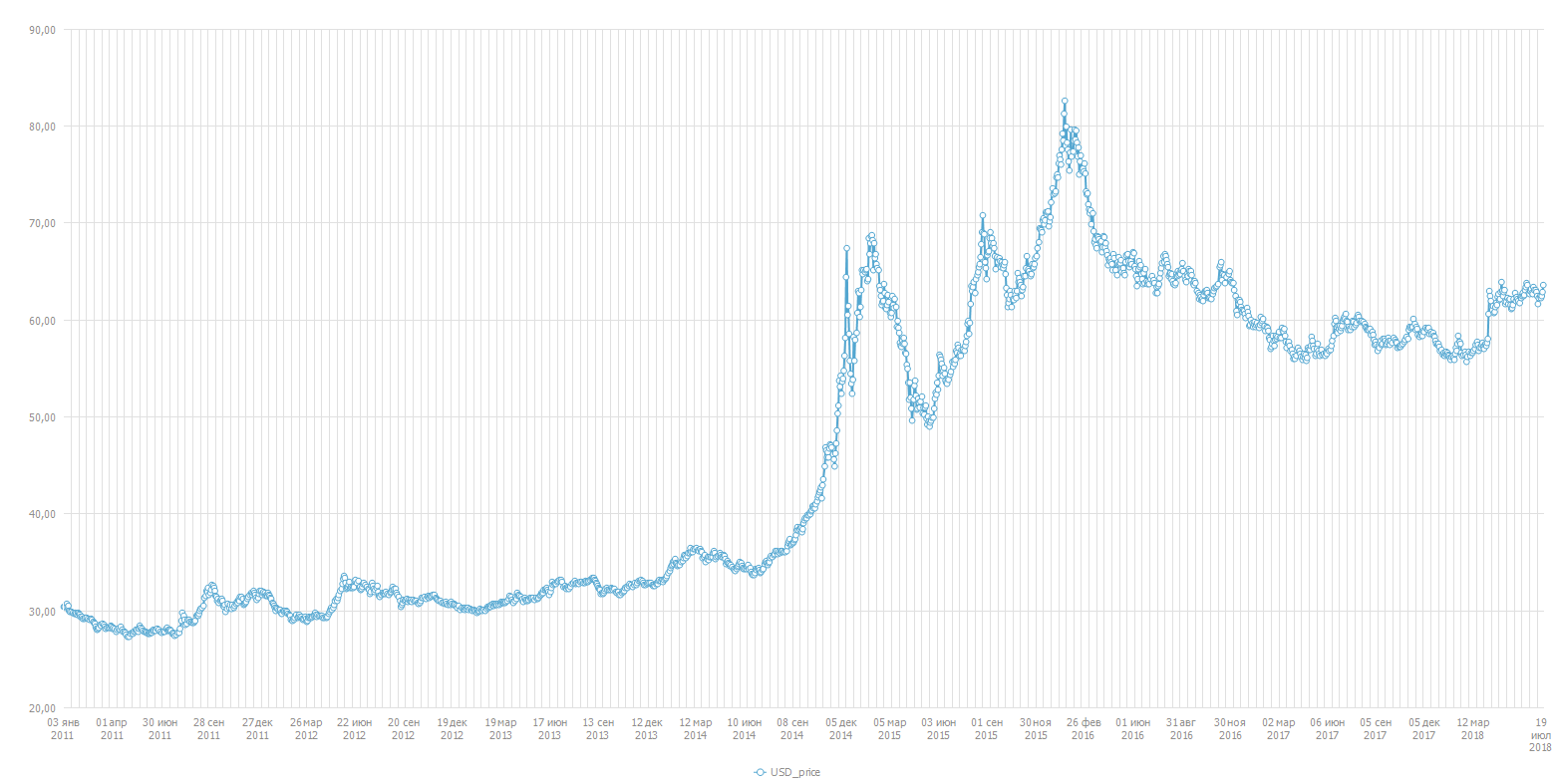

- динамика официального курса рубля по отношению к доллару США (USD_price);

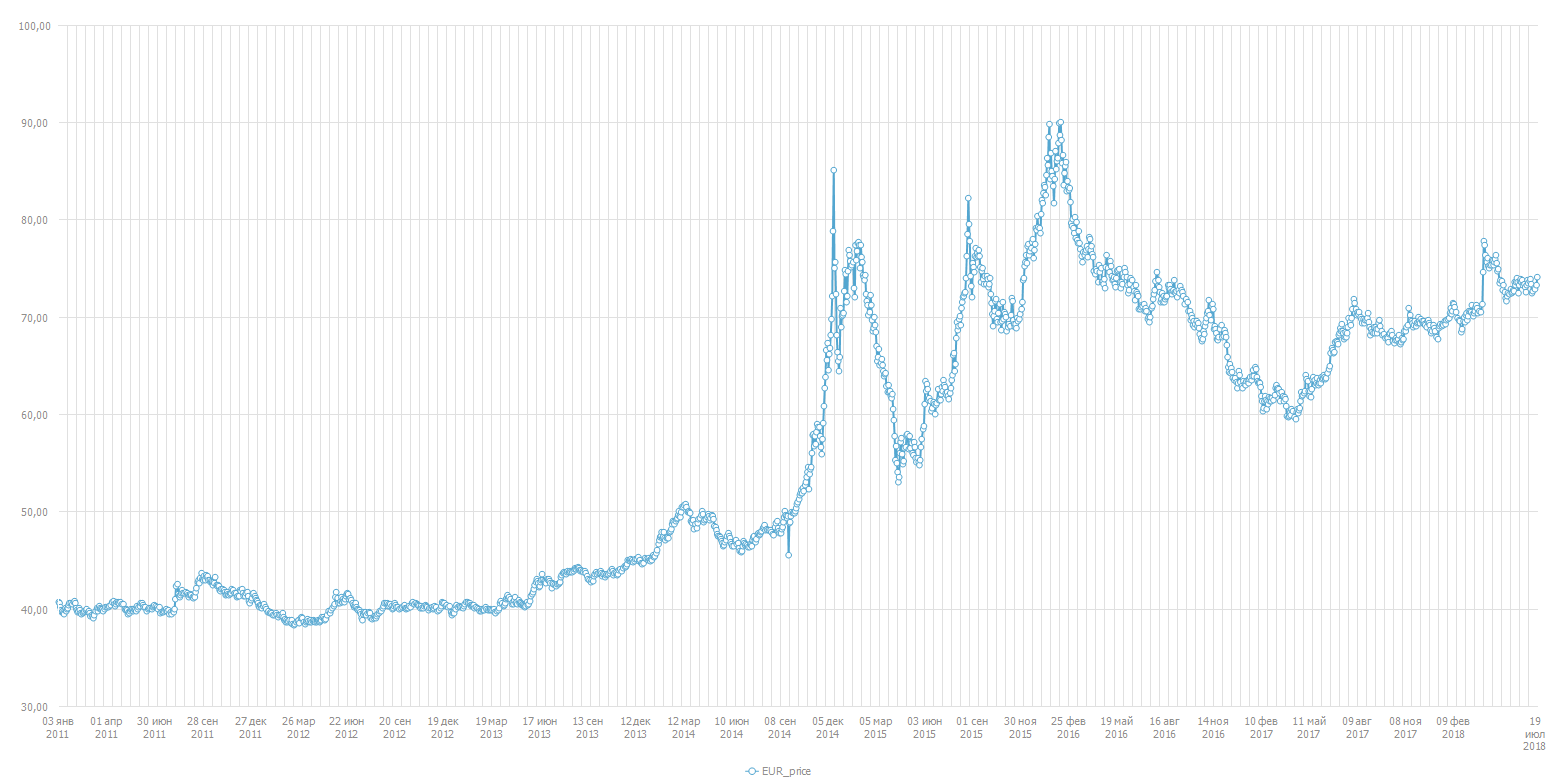

- динамика официального курса рубля по отношению к евро (EUR_price);

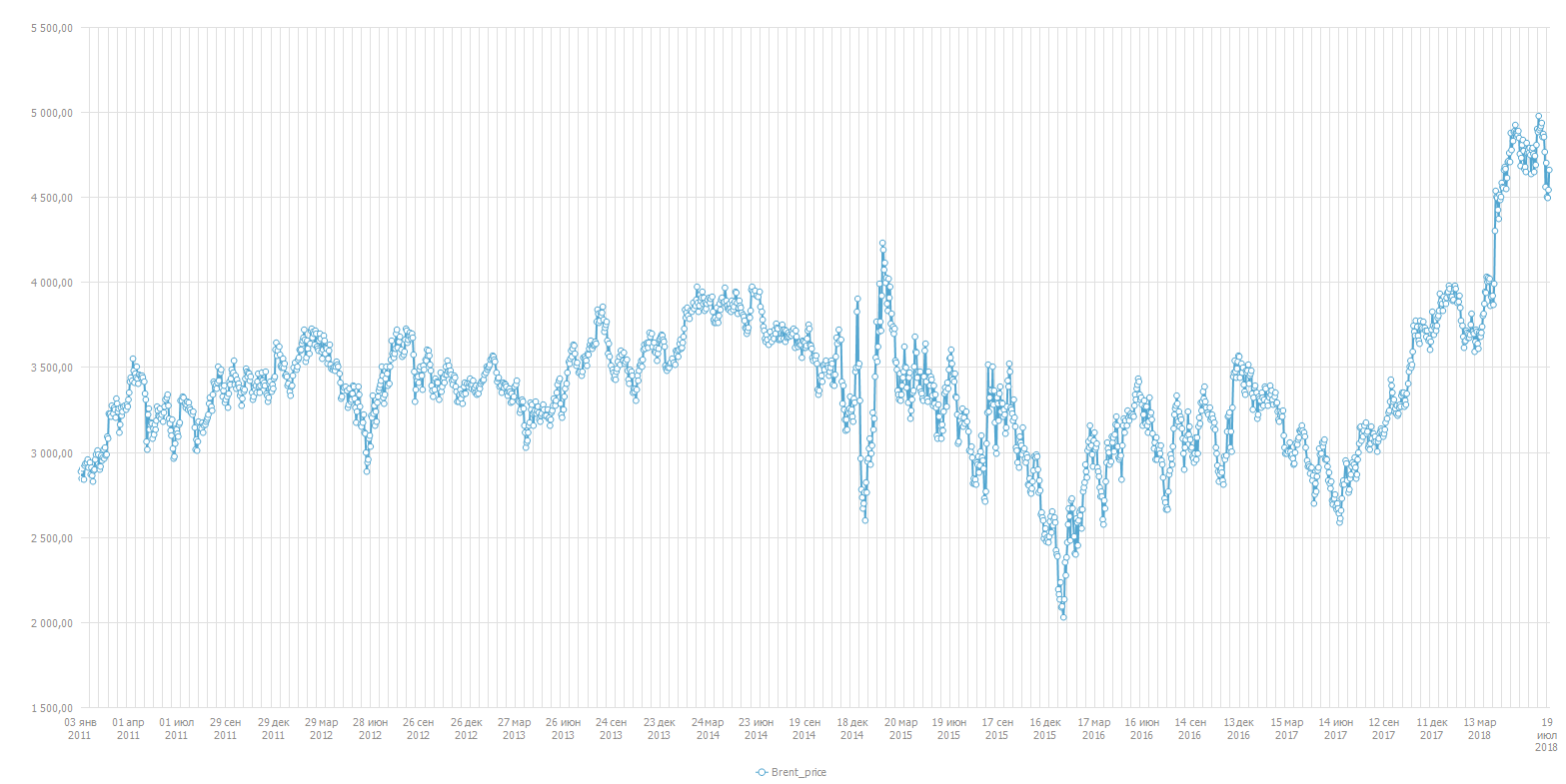

- нефть марки Brent (цена за 1 баррель в долларах США) (Brent_price);

- ключевая ставка (Key_rate);

- прибыль ПАО «Сбербанк» за отчетный период, признанная в отчете о прибыли и убытках (Net_profit).

Данные о факторах, используемые в модели, были взяты с международного финансового портала Investing.com и из финансовой отчетности по МСФО ПАО «Сбербанк» за период с июня 2011 года по настоящее время.

Выбор нефти в качестве фактора модели связан с тем, что Сбербанк на сегодняшний день практически является государственным банком, а бюджет государства РФ задан в зависимости от цен на нефть. В связи с тем, что Сбербанк является самым приближенным банком к государству, то его ставки близки к ОФЗ или ключевой, поэтому доходность банка напрямую связана с государством.

Что касается динамики курса рубля по отношению к доллару и евро, то рост курса доллара/евро ведет к увеличению кредитного портфеля банка. Учитывая то, что в среднем треть кредитного портфеля составляют ссуды в иностранной валюте, девальвация рубля может привести к денежным потерям.

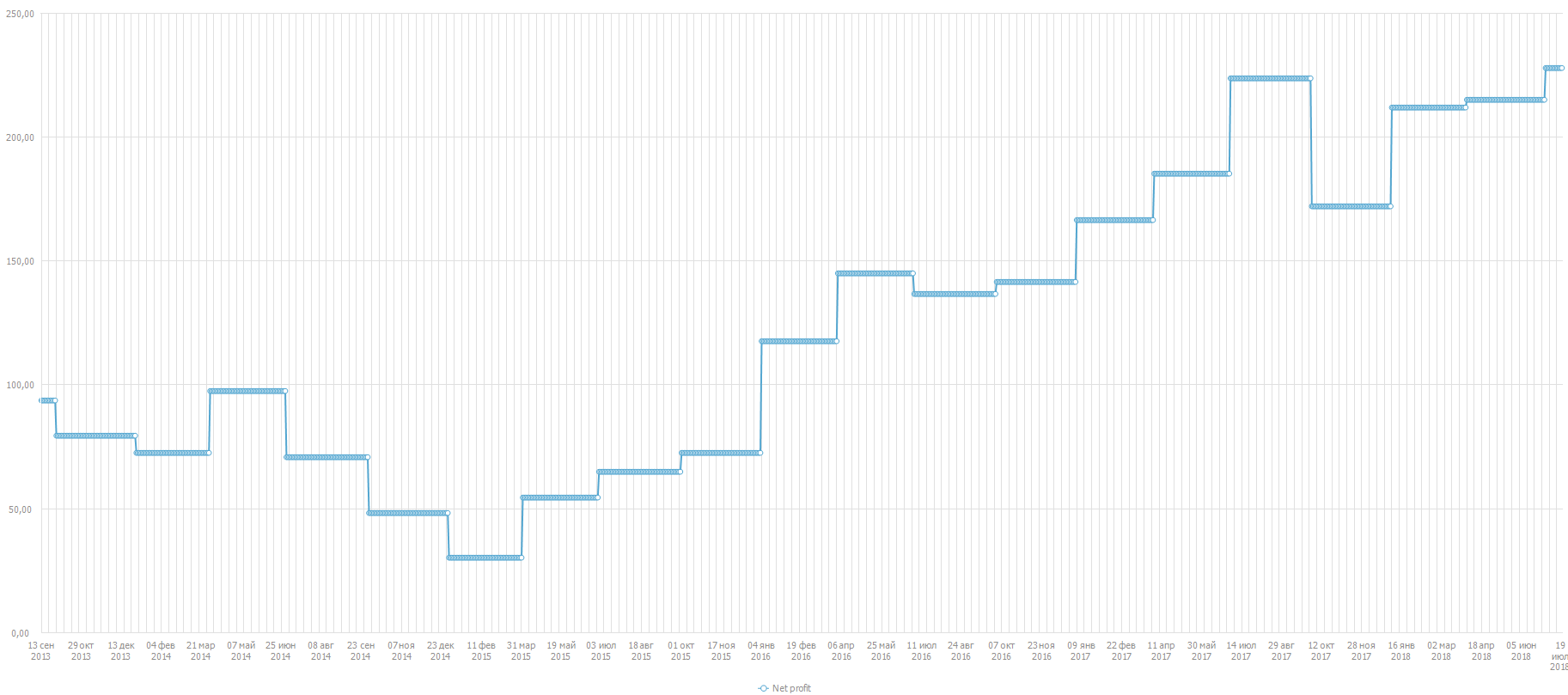

Увеличение прибыли банка приводит к его развитию, усилению позиций на рынке и, следовательно, более активной продаже акций.

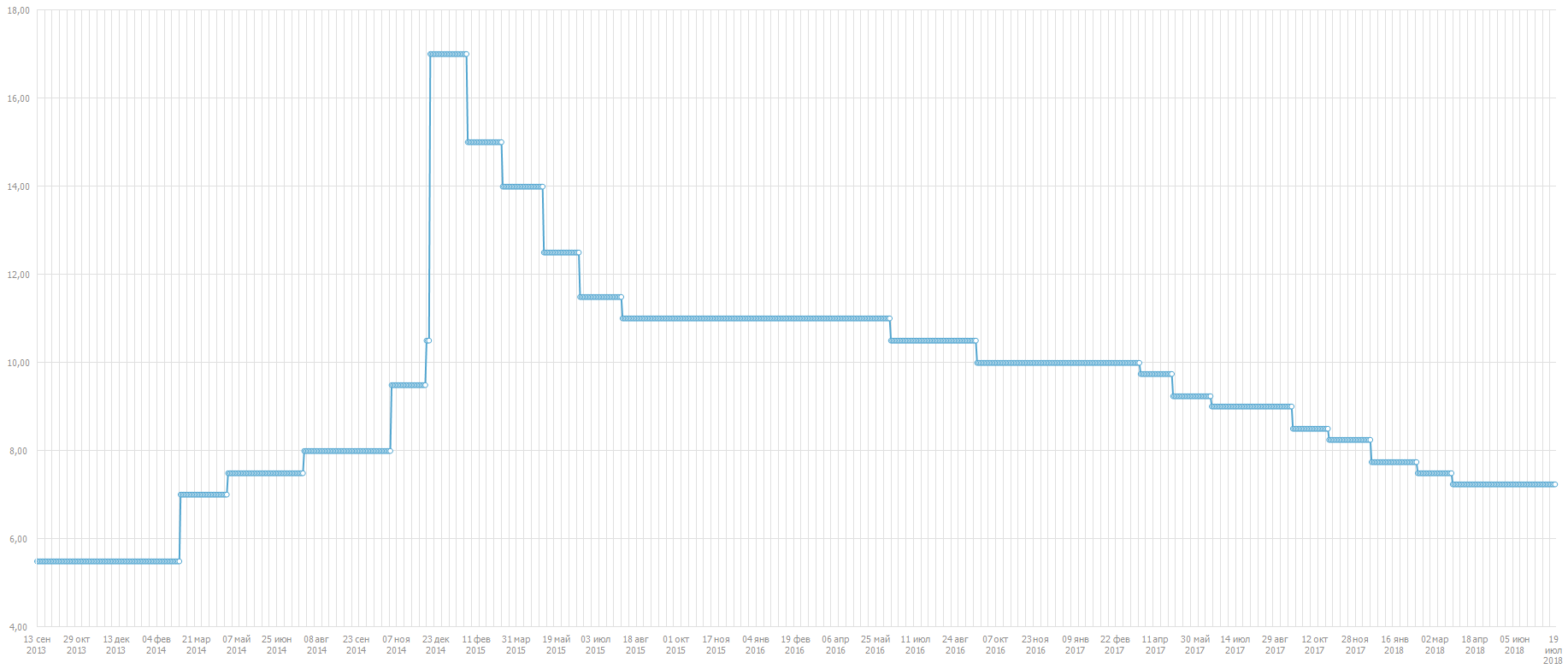

Выбор ключевой ставки обосновывается тем, что при падении ставки наблюдается рост цен акций, что ведет к увеличению прибыли компании и делает её привлекательной для инвесторов.

Для реализации регрессионной модели воспользуемся инструментом «Форсайт. Аналитической платформы» – «Контейнер моделирования».

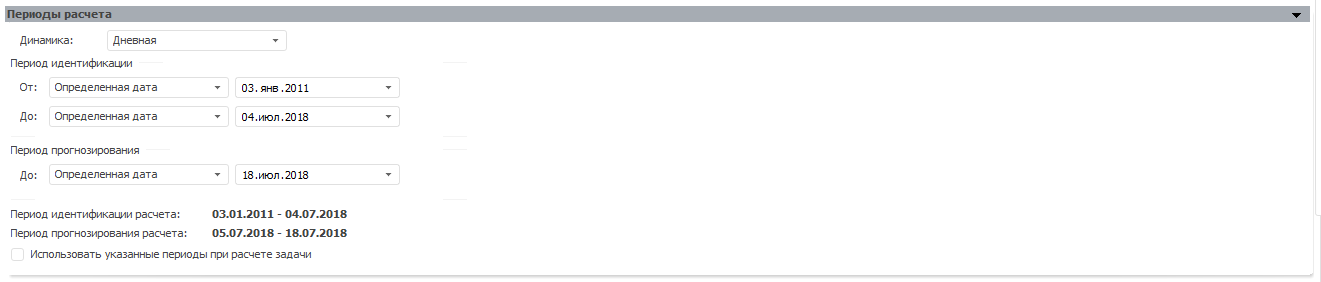

В периодах расчета выберем дневную динамику и выставим период идентификации согласно имеющимся данным. Прогнозировать будем на 10 рабочих дней, следовательно, период прогнозирования до 18 июля 2018 года.

Так как наша задача построить регрессионную модель, то в параметрах расчета выбираем вид модели «Линейная регрессия (оценка МНК)».

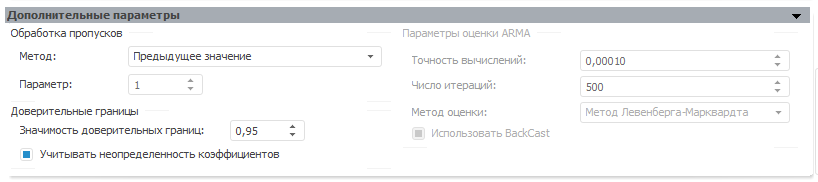

Стоит отметить, что в фактических данных присутствуют пропуски. Это связано с тем, что биржа не работает в выходные и праздничные дни. Для устранения пропусков в данных воспользуемся инструментом «Обработка пропусков» и выберем метод «Предыдущее значение».

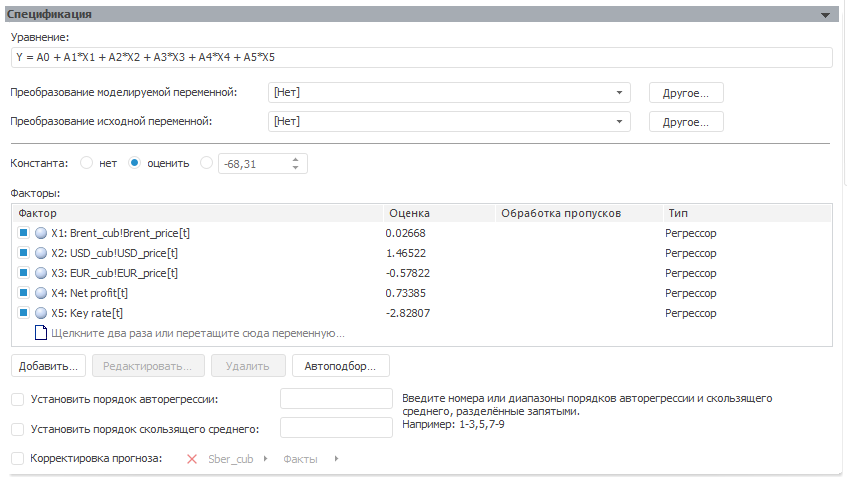

В разделе «Спецификация» добавим наши факторы для построения модели. Можно увидеть, что ключевая ставка имеет отрицательное влияние на нашу модель (-2,82807) и его необходимо исключить. Проверим данный факт на коэффициенте корреляции.

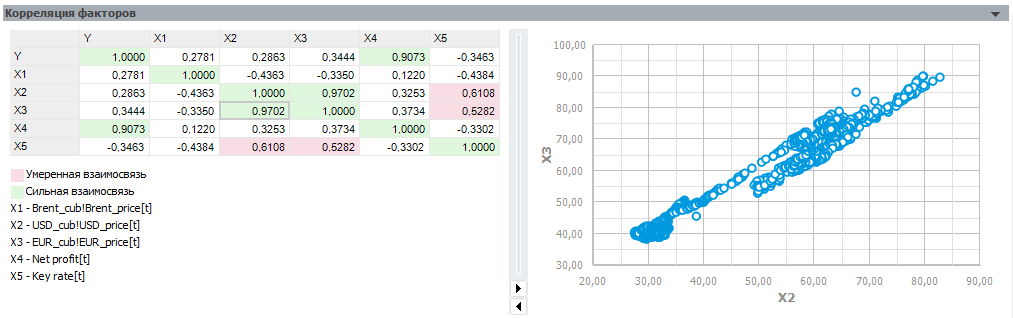

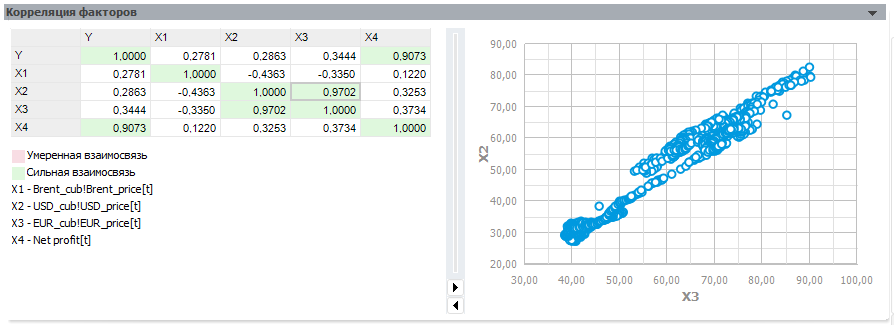

Значения коэффициента корреляции факторов интерпретируются исходя из его абсолютных значений. Чем выше значение, тем сильнее связь между двумя величинами. Если полученное значение меньше 0.3, то связь слабая. Значение от 0.3 до 0.7 говорит о связи средней тесноты, значения выше 0.7 говорит о сильной связи.

Можно заметить, что связь между ключевой ставкой и другими факторами довольно слабая. В таком случае принято исключать фактор.

В рассматриваемом нами примере наиболее сильная связь наблюдается между ценой акции Сбербанка и прибылью банка, курсом доллара и курсом евро.

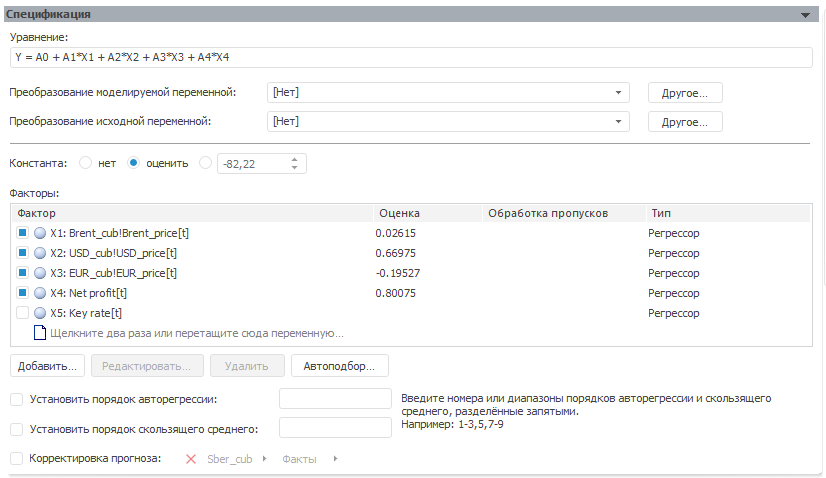

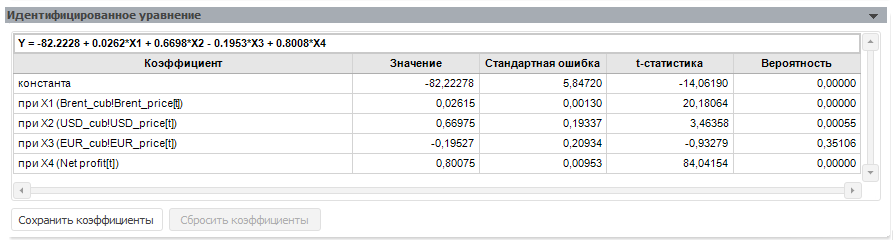

В разделе «Идентифицированное уравнение» можно проанализировать влияние факторов, включенных в модель.

В представленной модели видно, что положительное влияние на исследуемый фактор имеют:

- цена на нефть марки Brent,

- курс доллара,

- прибыль компании.

Отрицательное влияние на результирующий показатель имеет курс рубля к евро. Так, например, при увеличении курса рубля к евро на 1 рубль, цена акции ПАО «Сбербанк» уменьшится на 19 копеек. А при увеличении курса доллара на 1 рубль, цена рассматриваемой акции увеличится на 66 копеек. Наибольшее положительное влияние имеет прибыль компании.

В столбце «Вероятность» можно оценить вероятность ошибки включения данного фактора, то есть имеет ли фактор настоящее влияние на результирующий показатель (рис. 14). Так, если значение менее 0,05, то фактор считается значимым, то есть правильно включенным в модель.

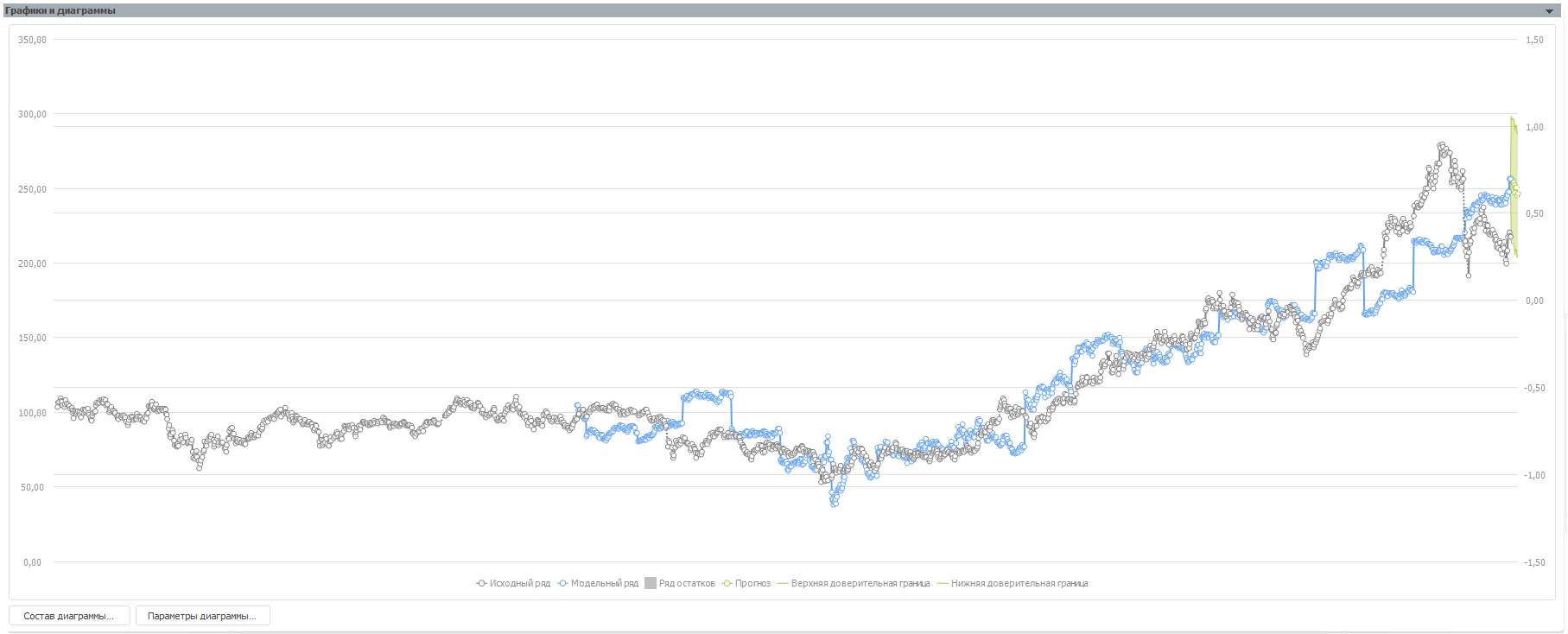

В разделе «График и диаграмма» можно увидеть, насколько модель хорошо описывает исходный ряд и построенный прогноз (рис. 15).

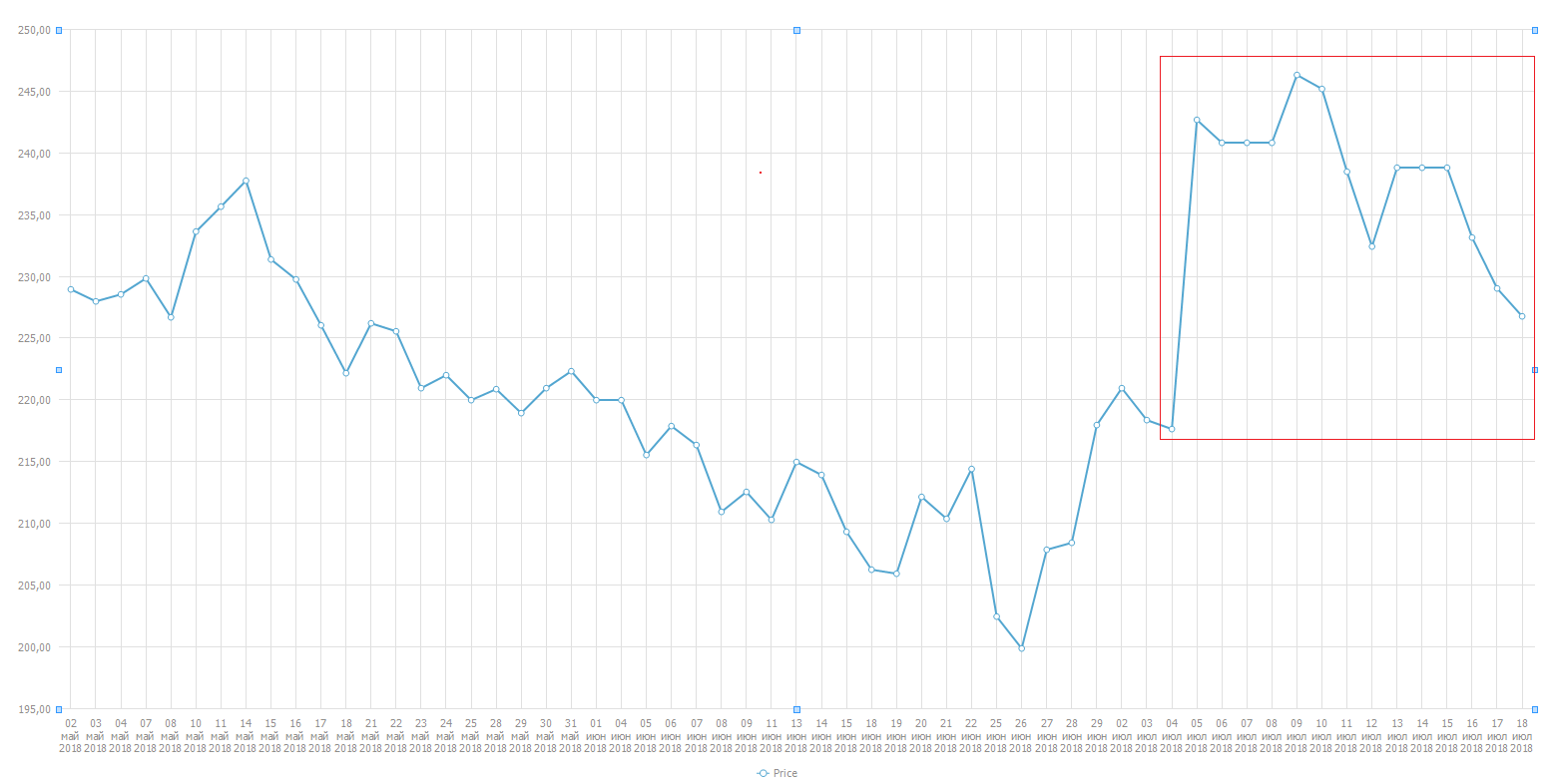

Для анализа динамики прогноза рассмотрим более подробную диаграмму (рис. 16).

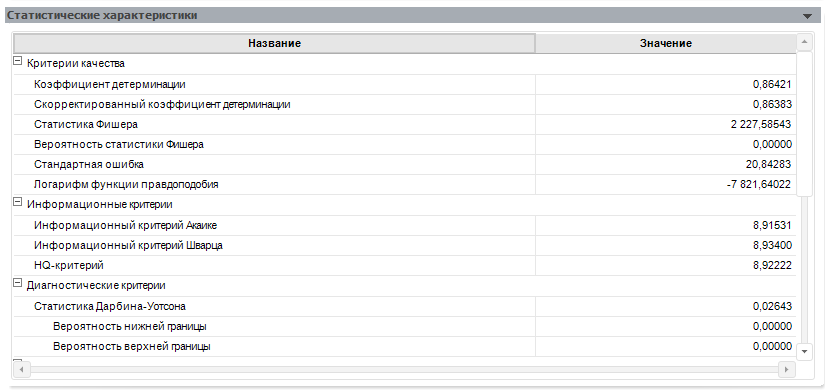

В разделе «Статистические характеристики» обратим внимание на самые основные показатели.

1. Коэффициент детерминации. Данный коэффициент показывает, насколько велик разброс модельных значений от реальных значений. Если коэффициент детерминации почти равен 1, то разброс модельных значений от реальных достаточно мал, и модель хорошо строит прогнозные значения. Если коэффициент детерминации меньше 0.5, то модель строит прогнозные значения некорректно. В данном случае коэффициент близок к 1. Следовательно, модель довольно хорошо строит прогнозные значения.

2. Стандартная ошибка. Оценка более достоверна, чем меньше стандартная ошибка. В данном случае стандартная ошибка равна примерно 21%, и результаты модели не полностью достоверны.

Таким образом, построенная нами регрессионная модель позволяет строить прогноз курса акций ПАО «Сбербанк» с примерной точностью 80%. Конечно, точность модели возможно увеличить путем подбора наилучших факторов. Но данный процесс занимает много времени и будет описан в следующих статьях.